2023 年对美国银行业来说就像过山车一样。三大银行的倒闭给金融界带来了冲击波,它们的总资产超过了2008年倒闭的前25家银行。以下是对引发银行业“大整合”的原因的仔细研究,这是一种反复出现的上个世纪工业史的主题。

美国银行业在2023年遭受重创,近几个月全国数十家银行的市值大幅下降。这场斗争的原因多种多样,一些人指责金融机构的错误选择,另一些人则指责美国中央银行。虽然考虑不同的意见很重要,但一份全面的信息清单可以阐明该国银行业的“大整合”和美国最大的银行倒闭事件。

那么,让我们仔细看看这些发展以及它们对该国银行业的意义:

· 1920年的历史数据显示,美国总共约有31000家银行。然而,到1929年,这个数字已经减少到不足26000人。从那时起,银行的数量急剧下降,暴跌了惊人的84%。因此,目前仍在运营的银行不到4160家。

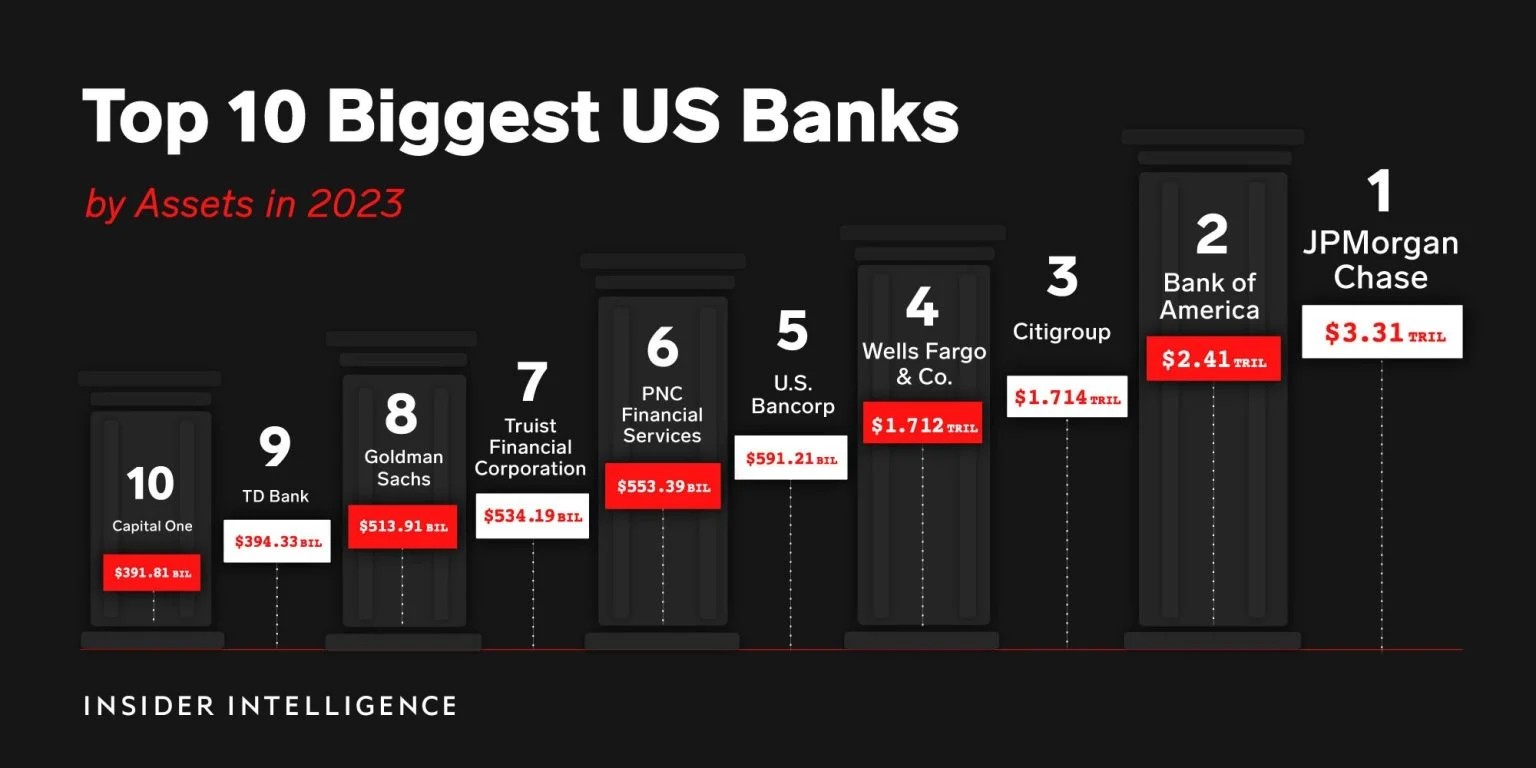

· 在美国的4150家银行中,排名前十的银行持有超过54%的联邦存款保险公司(FDIC)保险存款。美国最大的四家银行已经积累了高达2115亿美元的未实现亏损,其中美国银行首当其冲,承担了三分之一的损失。

根据 Insider Intelligence,2023年美国资产规模最大的十大银行

· 斯坦福大学最近的一项研究显示,截至2022年底,美国银行业的未实现亏损总额为1.7万亿美元,与它们2.1万亿美元的总股本非常接近。美国银行还持有近1.5万亿美元的债务,这些债务将于2025年底到期。美国金融机构也积累了大量的商业地产,这些地产的价值一直在下降。

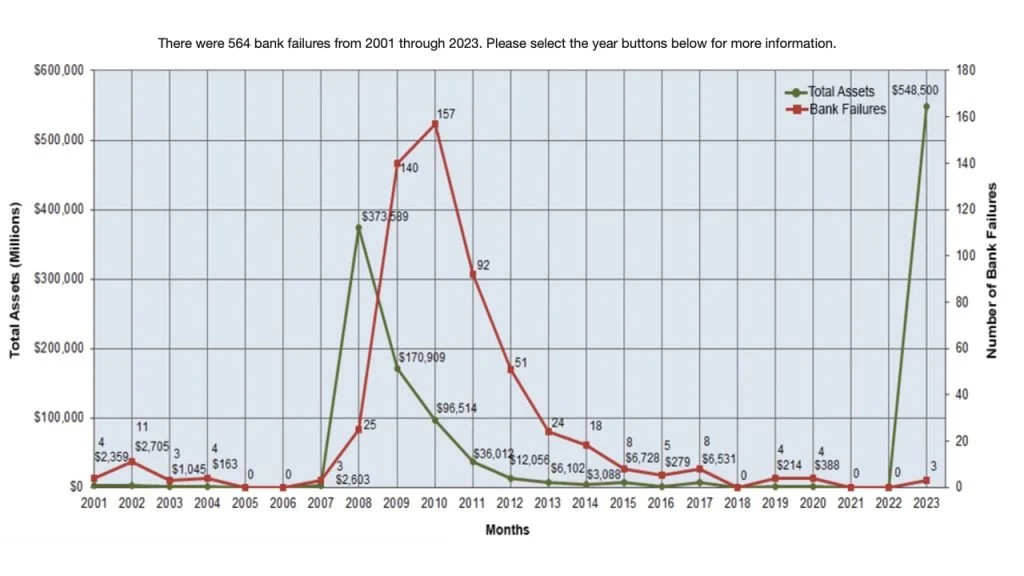

· 第一共和银行、硅谷银行和签名银行的倒闭分别是美国倒闭的第三、第四和第五大银行。数据显示,这三家银行的总资产超过了2008年倒闭的前25家银行。

第一共和银行、硅谷银行和签名银行的资产总和超过了2008年倒闭的前25家银行

· FDIC 向摩根大通提供了500亿美元的信贷额度,并指出摩根大通因第一共和银行的影响损失了130亿美元。FDIC 估计签名银行破产给存款保险基金造成的损失约为25亿美元;而硅谷银行倒闭给FDIC造成的损失为200亿美元,总计355亿美元。

回顾2002年以来美国最大的银行倒闭事件

· 除了最近第一共和银行倒闭之外,西太平洋银行的股价也一直在急剧下跌。在过去六个月中,西太平洋银行的市值缩水了73%。据知情人士透露,目前西太平洋银行正在权衡战略选择和可能的出售。

· 阿莱恩斯西部银行的股价在过去六个月也下跌了57% 。虽然有几家倒闭的银行出现了像第一共和银行3月份1000亿美元的资金外流这样的大量提款,但阿莱恩斯西部银行声称它没有看到任何异常的存款外流。

· 资料和统计数据显示,提供抵押贷款的美国银行在2022年发放的每笔贷款平均损失301美元,比2021年的每笔贷款2339美元的利润下降了87.13%。

· 在2021年第二季度,银行通过购买价值1500亿美元的10年期美债,获得了创纪录的政府债券。但是,由于美联储连续10次上调利率,美国10年期和2年期美债收益率出现了倒挂。这意味着过度依赖长期债券的银行正在挣扎,因为2年期美债收益率实际上高于10年期美债。

· 2023年5月3日,美联储提高了基准银行利率,目前处于16年来的最高水平。

· 今年3月,美国资产规模最大的四家银行摩根大通、美国银行、花旗集团和富国银行的市值总计损失了520亿美元。