价格走势:尽管有消息称Genesis已经申请破产,据说有50亿美元的负债,但本周BTC又上涨了10%。

市场流动性:在严峻的监管环境下,亚洲最大的交易所的交易量降至多年来的最低点。

衍生品:由于衍生品交易商受到空头挤压,BTC未平仓合约下降了25%。

宏观趋势:在加密货币冬季,美国期货ETF比加拿大现货ETF更有弹性。

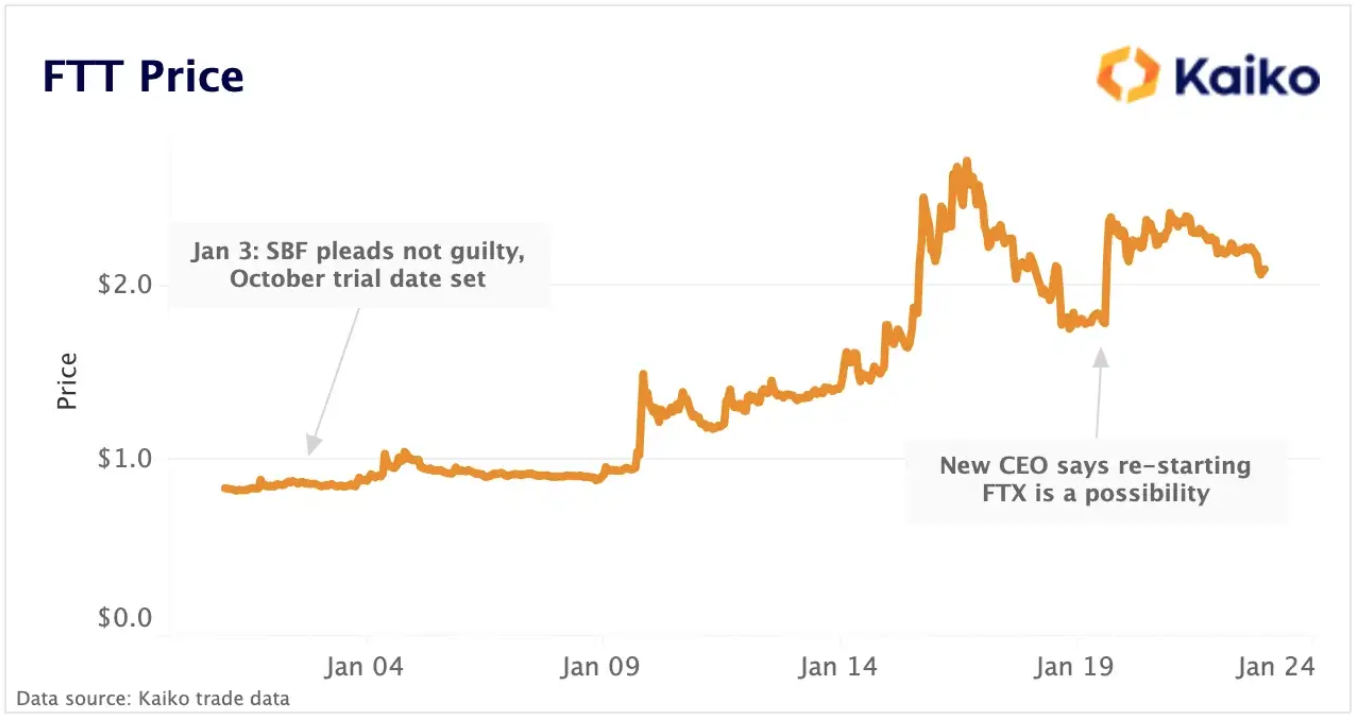

本周趋势:FTT的奇异回归

违背所有逻辑,FTX的FTT代币自2023年开始上涨超过120%。这种代币臭名昭著地引发了交易所的崩溃,但像大多数加密货币资产一样,在过去几周经历了一个小型的牛市运行。到现在,我们已经习惯了看似死亡的加密货币资产经历快速的波动,但我们有一个更大的问题:谁还在为FTT代币做市?风险量是巨大的,我们可以肯定,现在已经很少有公司愿意接触与FTX有关的任何东西。

今天,只有六个活跃的FTT市场。Binance, Huobi, Coinex, Kucoin和Poloniex。这个数字比最高时的28个有所下降。最近绝大多数的FTT活动发生在Binance的FTT-BUSD交易对上,它占了现有流动性的80%以上。

当看这个交易对的市场深度时,我们可以观察到,尽管价格大幅上涨,但供应给其订单簿的FTT数量只有轻微增加。截至今天上午,相当于仅有16万美元的FTT在于2%的中间价。

交易量非常低,除了几个飙升到800-1000万的范围。可能发生的情况是,缺乏流动性使得FTT的价格更容易被一些机会主义的买家飙升,然后吸引了试图抛售FTT的交易者。

有趣的是,大量的买入和卖出交易实际上是相当均衡的--谁是这些FTT僵尸币的神秘买家?

价格走势:

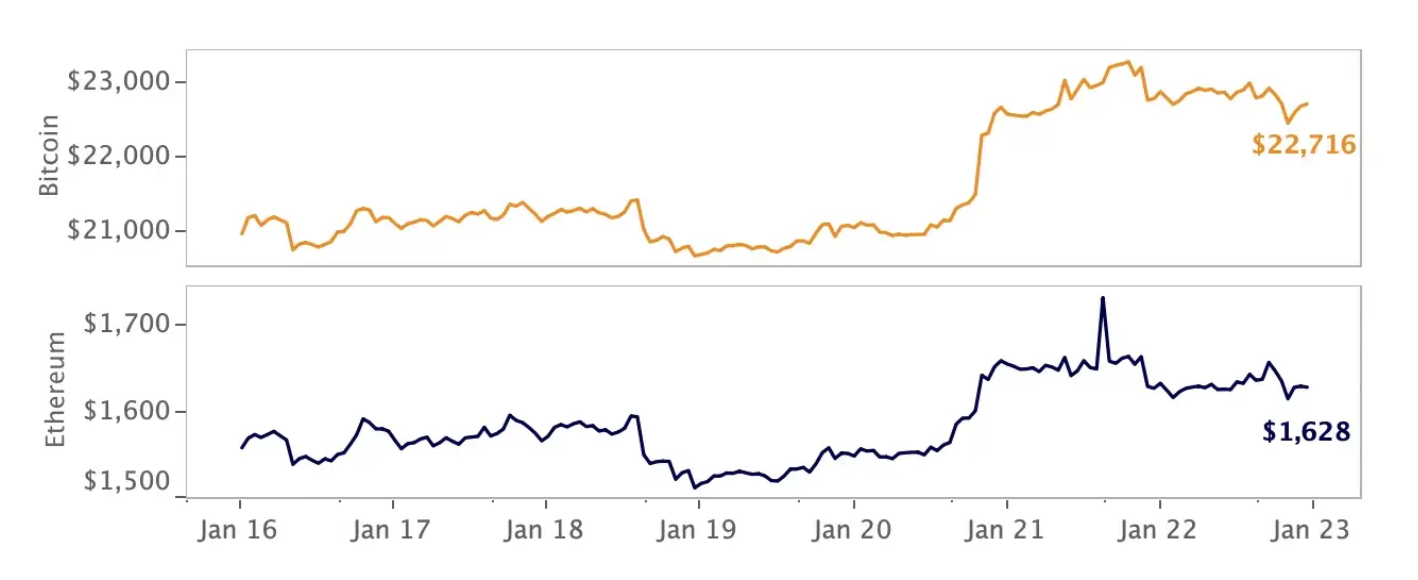

BTC又涨了10%

牛市(仍然)在这里。在过去的七天里,BTC上涨了10%以上,ETH上涨了6%,

尽管有消息称Genesis的贷款业务申请破产,估计有10万名债权人,欠Gemini、Cumberlpand和VanEck等公司的债务超过35亿美元。在美国,司法部宣布对Bitzlato采取执法行动,据说该公司洗钱超过7亿美元。在一个较轻松的方面,以太坊验证者的数量首次超过50万,Binance将允许投资者将抵押品保存在冷库中,澳大利亚国家银行宣布创建一个稳定币。

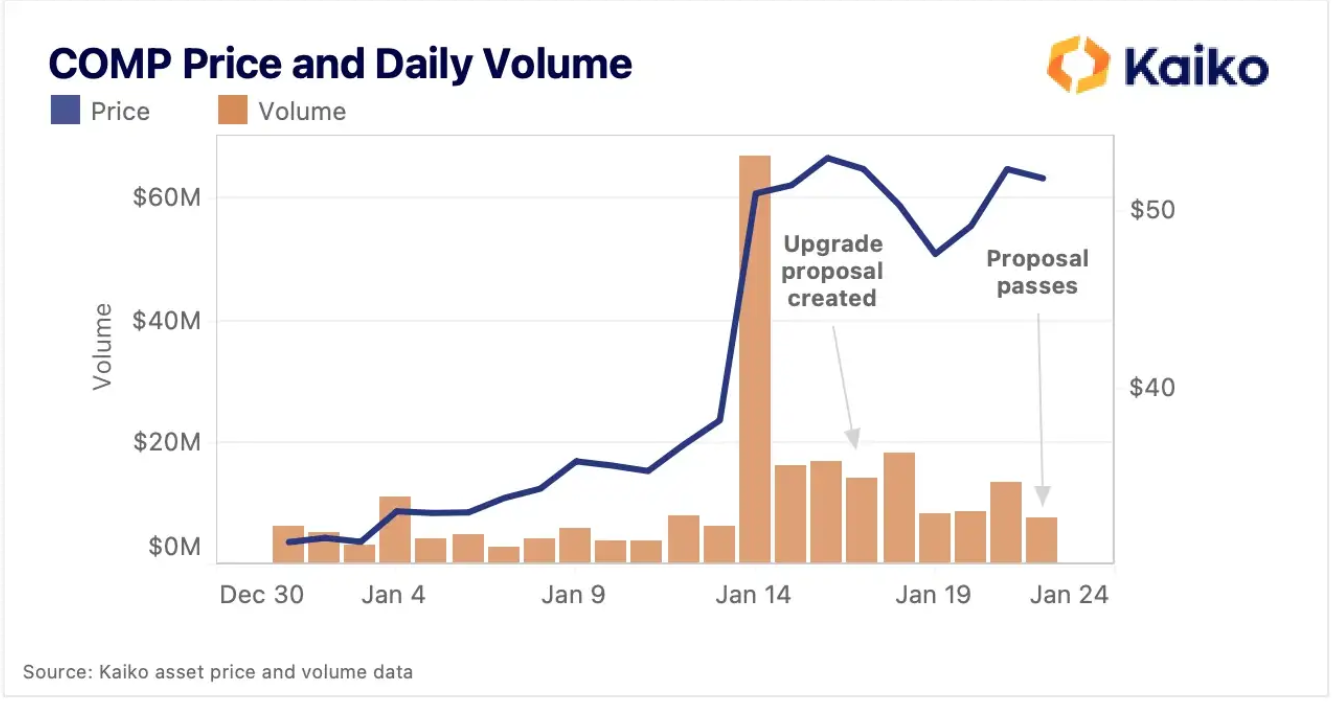

COMP价格上涨50%,在V3投票前成交量攀升

COMP是借贷协议Compound的原生代币,在该协议的管理部门通过了部署其V3 ETH市场的提案后,在过去两周内上涨了50%。该提案的通过意味着用户将能够存入各种代币来借入ETH。

有趣的是,COMP的交易量和价格飙升实际上发生在1月14日,即提案正式提交的前三天。这似乎与治理论坛中围绕提交提案的讨论越来越多有关。预计Aave,Compound的顶级竞争对手,正在接近其V3的推出,这将创建一个跨链的流动性池,这与Compound的个人借贷市场部署不同。

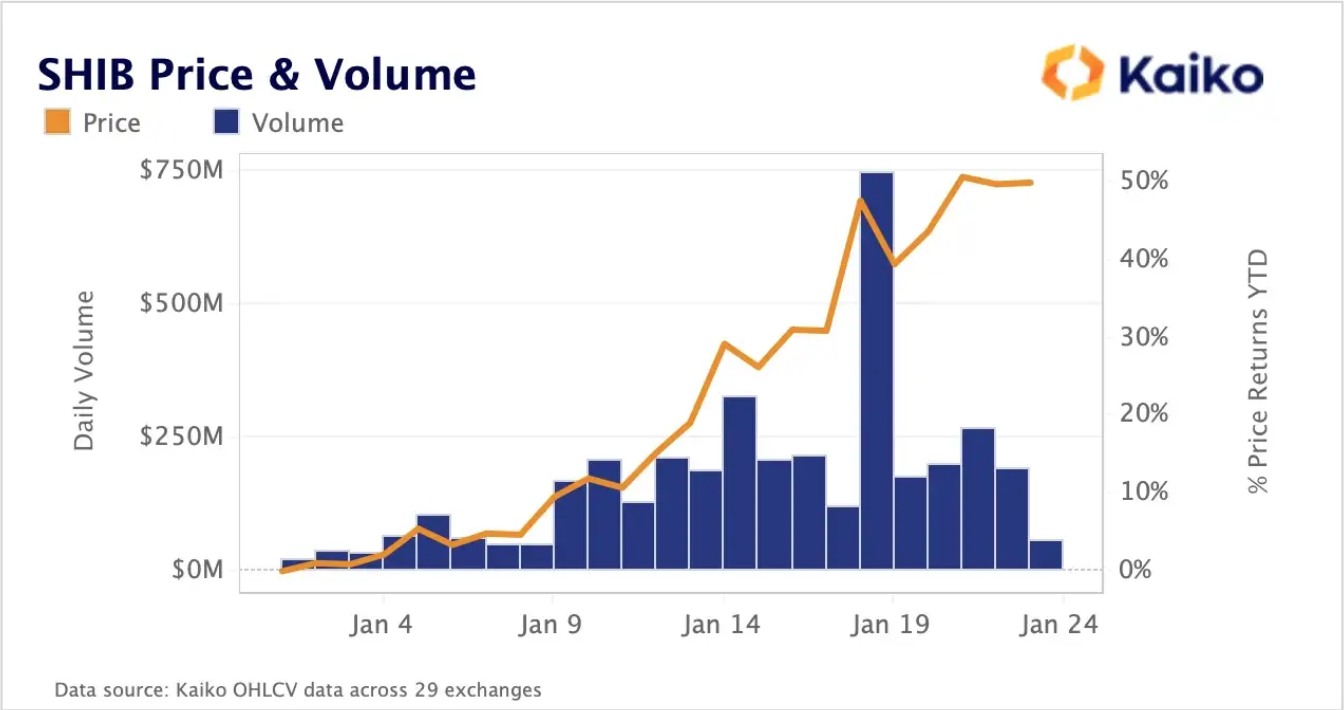

SHIB生态系统扩展到了Layer 2

SHIB的价格已经飙升了50%,此前有消息称Shiba Inu的开发者正在以太坊之上发布Layer 2,其中包括一个新的SHIB代币算法,以减少供应。第2层区块链建立在第1层之上,将多个链外交易捆绑在一个第1层交易中。这有助于减少第一层网络的拥堵,提高交易速度,减少费用。

据报道,新的Shiba Layer 2,Shibarium,将专注于元宇宙和游戏应用,这可能使SHIB在未来几年内利用一个具有巨大增长潜力的领域。有趣的是,SHIB开始时是一个基于meme的狗代币,没有基本面,价格也很繁荣。从那时起,它已经努力建立自己的生态系统,使其具有真正的基本面,使其进一步脱离备忘录代币的地位。投资者显然对Shiba在熊市中的建设承诺感到高兴。

市场流动性

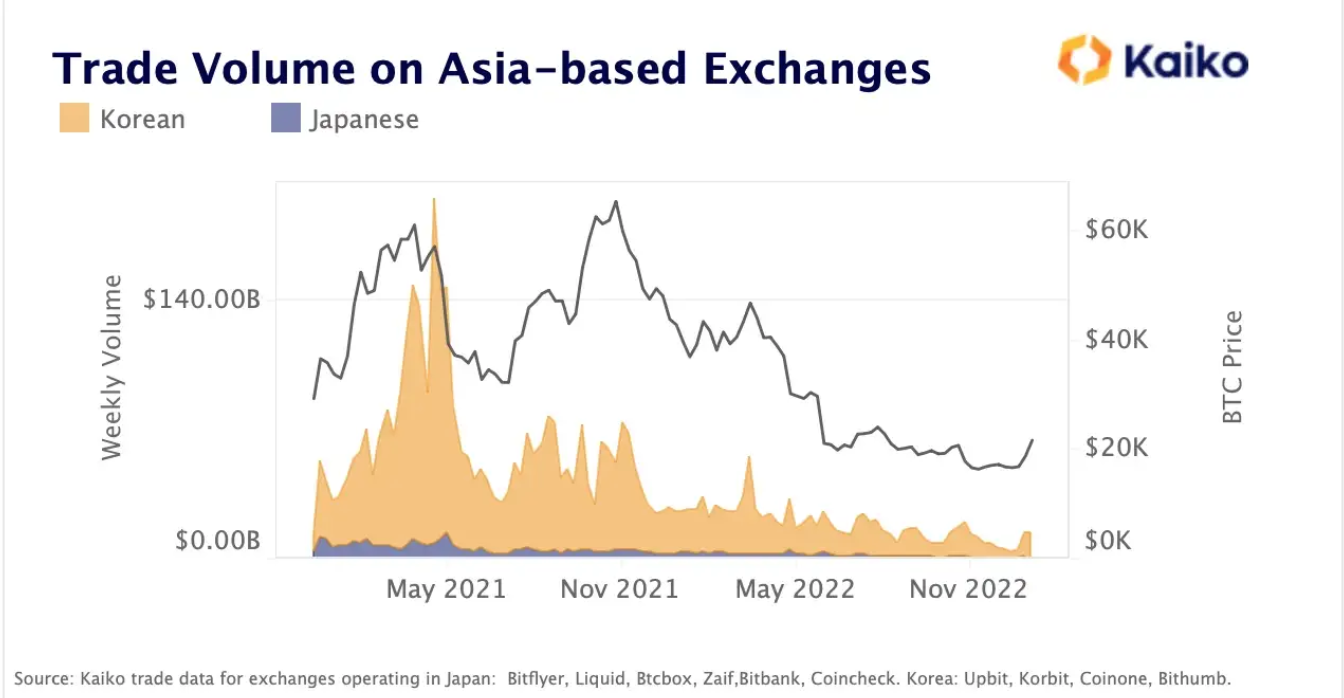

基于亚洲的交易所的交易量创下多年来的新低

基于亚洲的交易所的交易量已达到多年来的低点,比美国市场下降得更快。2022年韩国四大交易所--Bithumb、Korbit、Coinone和Upbit--的交易量相对于2021年下降了70%以上,而Coinbase则下降了50%。这种鲜明的分歧可能是由于更严格的监管和Terra生态系统的急剧崩溃的负面溢出效应。

为日本客户提供服务的六家主要交易所的交易量也出现了崩溃。值得注意的是,2022年3月被FTX收购的Liquid交易所,已经停止了所有活动。Coinbase和Kraken(未列入图表)也停止了他们在日本的业务,理由是市场条件严峻。

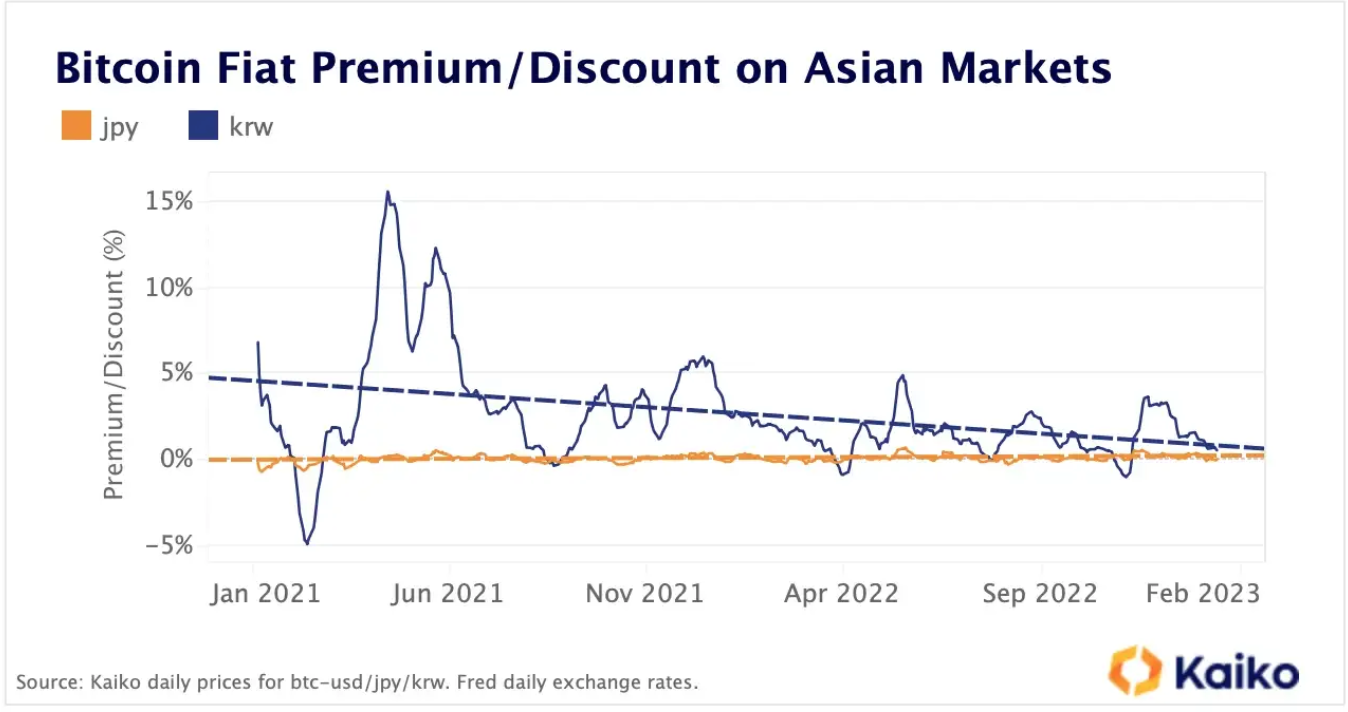

再看看韩国和日本市场上的BTC-fiat溢价,表明自2020年以来,加密货币需求一直在降温。所谓的Kimchi溢价,即韩国交易所的BTC价格相对于美国市场的差距,一直呈稳步下降趋势,从2021年4月的15%以上下降到目前的平均3%。比特币在日本市场的溢价仍然很低,去年平均为0.1%左右。

中国比特币矿工的流入量下降,研究表明他们可能是BTC溢价交易的主要受益者,这也可以解释韩国的交易量下降高于平均水平。

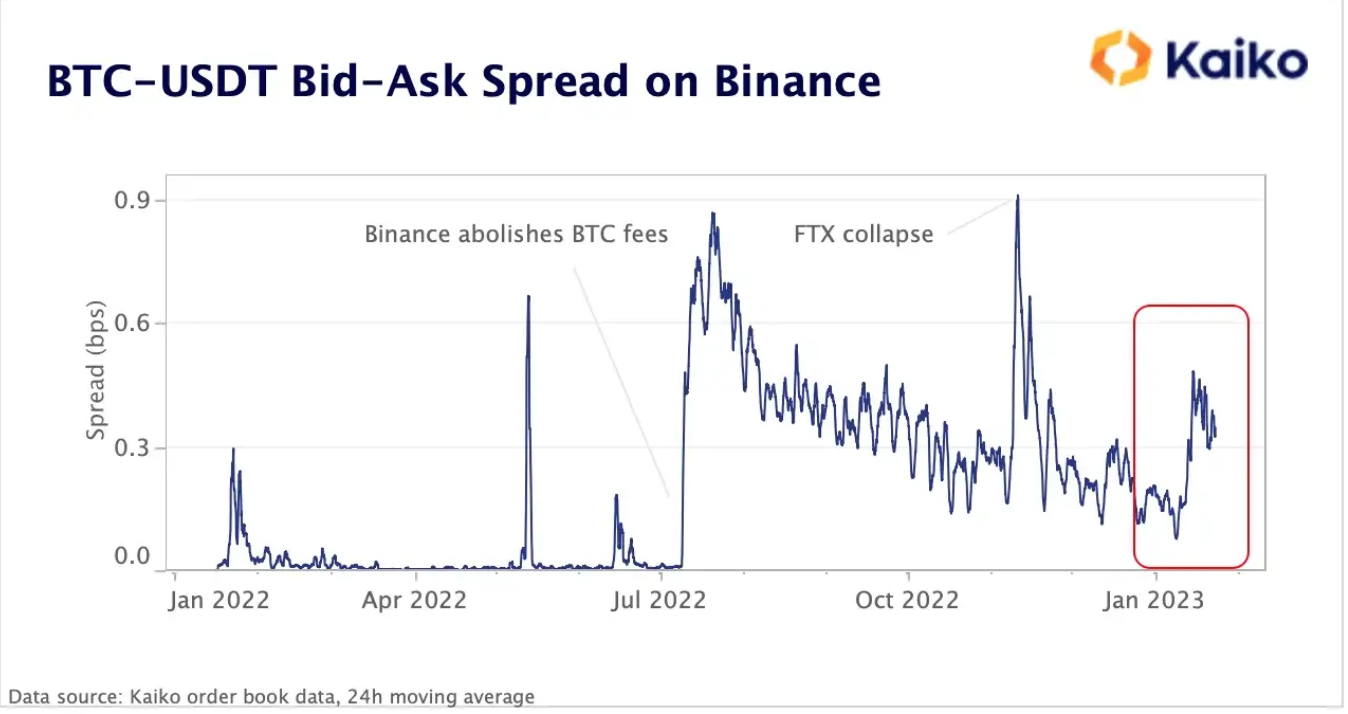

币安上的BTC-USDT价差仍然处于历史高位

世界上最大的加密货币市场,币安上的BTC-USDT对的价差在1月份有所恶化。这可能与市场波动性增加、Genesis破产或与农历新年有关的活动减少有关。买卖差价目前处于11月以来的最高水平。

总的来说,自从币安在2022年7月永久取消了13个BTC交易对的费用后,币安的BTC-USDT价差已经大幅扩大。在提高交易量的同时,这也导致了做市商的成本增加。零费用的交易对被排除在币安现货流动性提供商计划之外,该计划提供高达-0.01%的费用回扣。币安目前的BTC-USDT点差高于Huobi和OKX等其他主要USDT市场。

值得注意的是,我们在币安美国上没有观察到同样的趋势,该公司也在7月取消了比特币费用。这表明取消费用对流动性的影响不是线性的,取决于交易所的微观结构(费用结构和流动性供应商之间的竞争水平)。

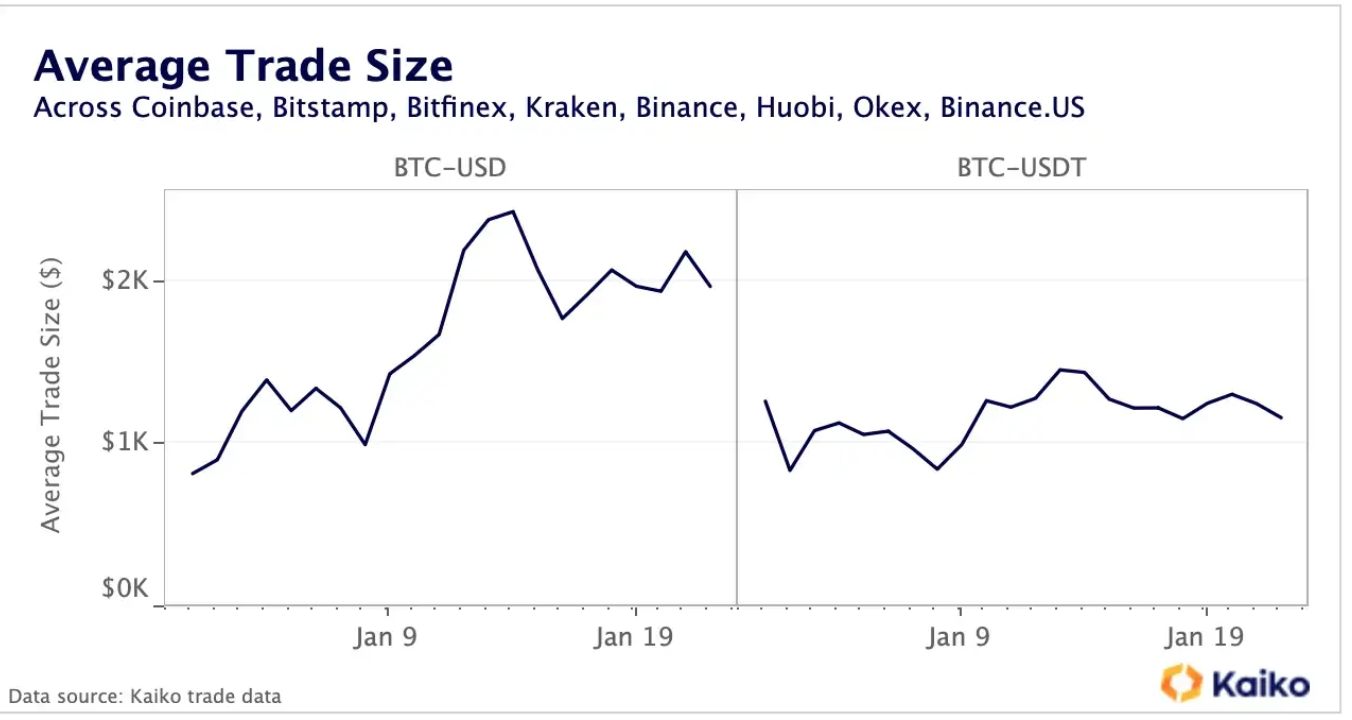

平均交易规模在上升

整个1月份,随着价格的飙升,BTC-USD和BTC-USDT货币对的平均交易规模也在增加。有趣的是,BTC-USD交易对的平均交易量比BTC-USDT交易对攀升得更快。平均交易规模并不是机构活动的完美指标,因为大多数大型交易商会将他们的订单分解成小块。然而,从历史上看,平均交易规模的增加与价格反弹相关,这表明买家更有可能下较大的市场订单。

美元市场更有可能吸引机构投资者,由Coinbase和Bitstamp等受美国监管的交易所提供,而USDT对吸引了所有类型的交易者,如今占了绝大多数的交易量。

对加密货币交易所裁员与交易量的分析

加密货币的冬天继续影响着加密货币交易所的底线,与科技行业的举措一致,加密货币的工作岗位被大规模削减,以减少过度支出。根据Coindesk的数据,截至今年1月17日,已经有超过2.9万个加密货币工作岗位流失。随着加密货币交易量的全面下降,交易所尤其希望纠正在2021年牛市中发生的过度雇佣。

与2021年相比,2022年的交易所交易量下降了40-90%,给交易所带来了更大的压力,而交易所的大部分收入来自交易费。Coinbase在去年裁掉了约40%的员工,并录得50%的交易量下降。该交易所面临更大的审查,因为它是公开上市的,必须对股东负责。有趣的是,尽管交易量同比下降了近40%,但币安没有宣布任何大规模的裁员,而Gemini到目前为止只裁了10%的员工,尽管自2021年以来交易量下降了60%以上。

衍生品

BTC期权交易量创下11月以来的最高水平,因看涨期权上升

过去两周,Derbit的BTC期权交易量超过30亿美元,创下2022年11月以来的最高水平。期权交易量的激增是在现货价格回升的情况下发生的,主要是由看涨押注的上升所推动。目前看涨期权相对于看跌期权的交易量占比超过66%,是一年多以来的最高水平。这是另一个指标,表明1月份的情绪已经改善。然而,在下周的主要央行会议之前,波动性可能会保持强劲。

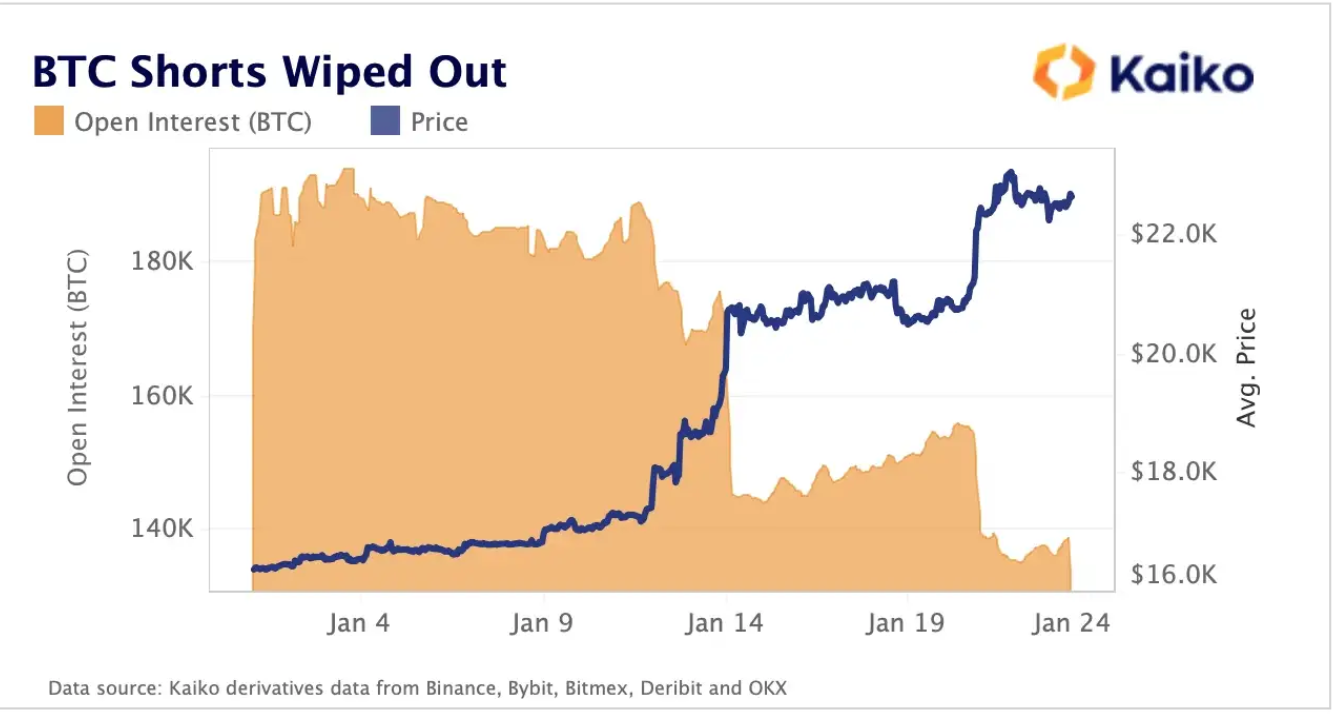

BTC空头措手不及

按BTC计算,2023年开始,BTC未平仓合约已经下跌超过26%,因为衍生品市场的BTC空头似乎已经措手不及。虽然BTC的价格在今年全年激增了38%,但价值5万BTC的头寸已经被关闭,这表明衍生品市场的空头已经在更高的价格上被清算。虽然较低的未平仓合约水平通常表明对市场的兴趣减少,但取消杠杆头寸可能正是目前加密货币市场所需要的,价格发现回到了现货市场。

宏观趋势

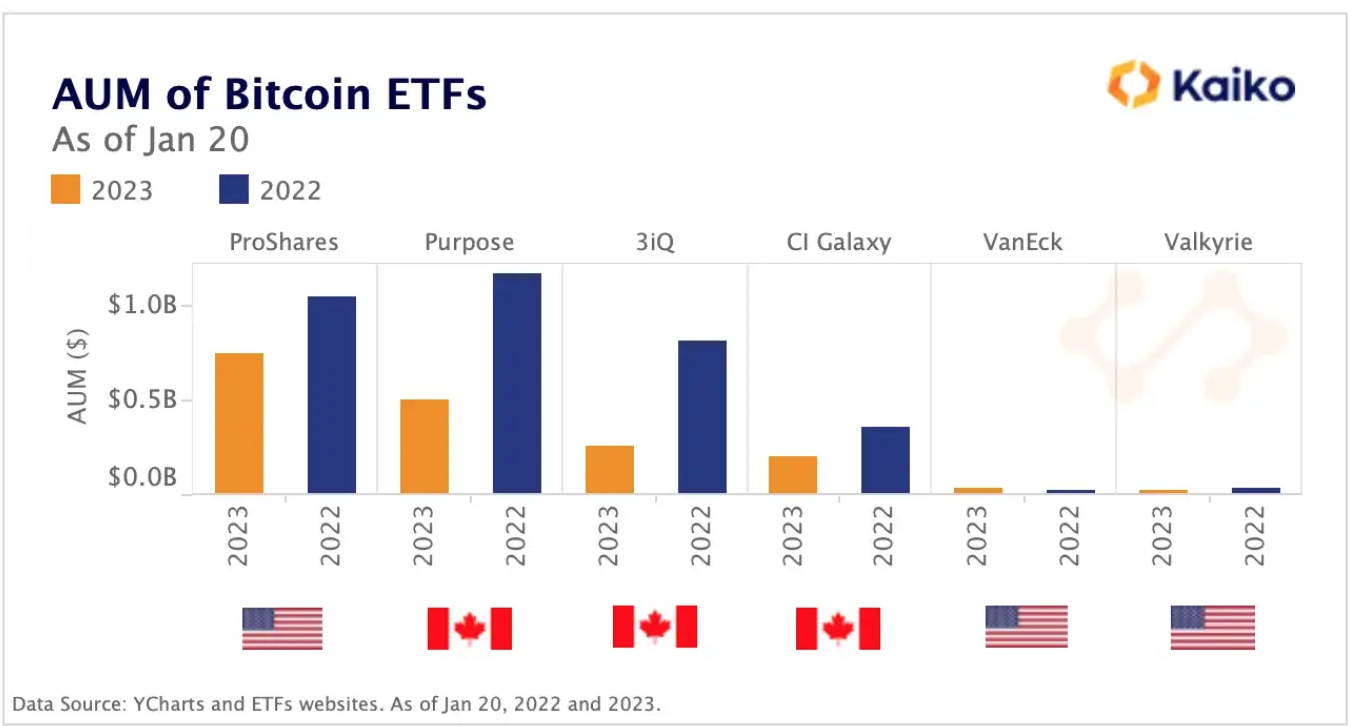

ProShares BITO ETF的资产管理规模超过了加拿大同行

ProShares BITO ETF--追踪芝加哥商业交易所的BTC期货--在管理的资产(AUM)方面已经超过了加拿大的现货对应方。截至1月20日,BITO管理着7.44亿美元的资产,而世界上第一个比特币现货ETF--目的比特币ETF--有4.78亿美元。总体而言,加拿大的现货支持ETF的AUM下降幅度较大。美国期货支持的ETF被证明对加密货币的冬天更有弹性,录得净流入。自2023年开始,所有与BTC挂钩的ETF的AUM都出现了两位数的百分比增长。

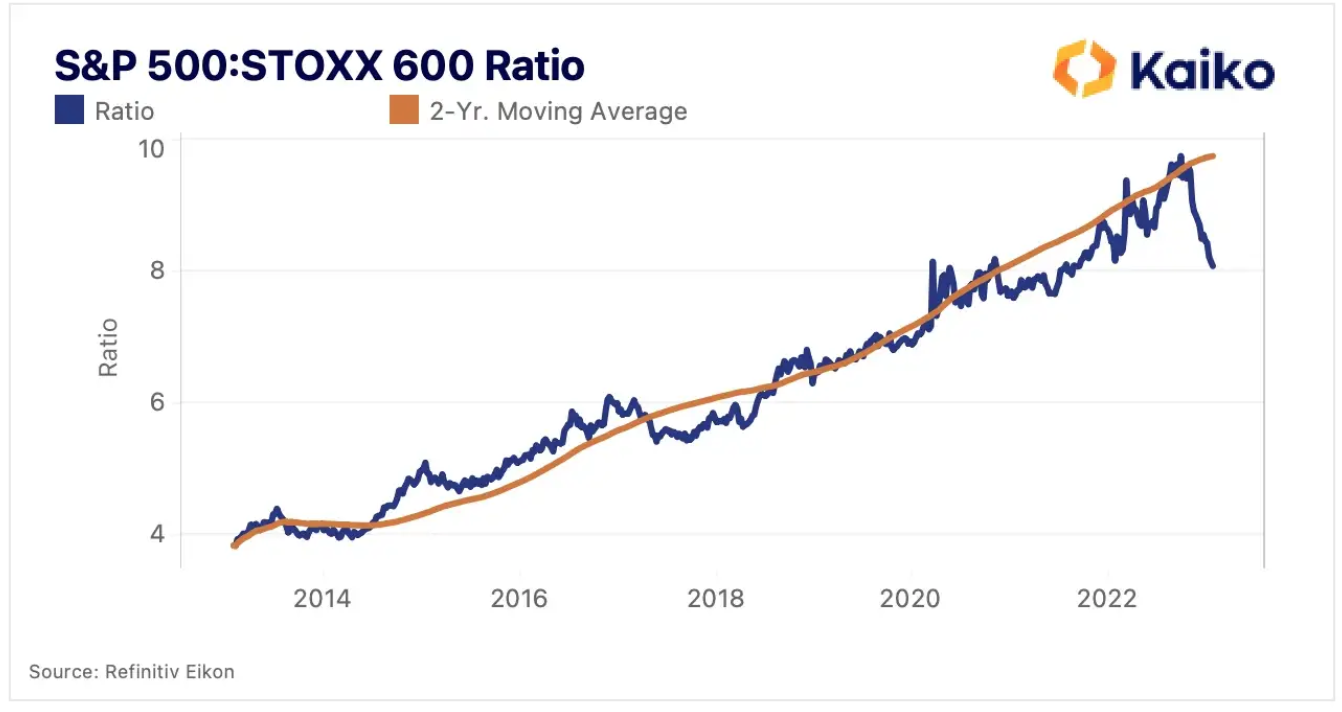

欧洲股市的表现继续优于美国股市

STOXX 600指数--一个涵盖600只欧洲股票的指数--上周对标普500指数再次上涨,继续打破10多年来表现不佳的局面。

2年移动平均线在10月的最后一周被打破,自那时起,尽管美国市场出现了反弹,但该比率已从9.5下降到8。STOXX 600指数已经从9月份的低点飙升了近20%,受到美元走软和通胀放缓的支撑。然而,接受彭博调查的分析师预计,该指数今年将以452点结束,比上周五的收盘价下跌1%。

与欧洲市场相比,比特币的价格走势与美国股市的关联性更紧密。它与欧洲股票的30天滚动相关性相对较低,约为0.3,而它与标准普尔500指数的相关性徘徊在0.5左右。