60/40多元化投资组合策略,即将投资组合的60%投资于股票,40%投资于政府债券以平衡风险和回报的投资策略越来越难以奏效,且股票与政府债券间此消彼长的固有联系可能会永久破裂。

在去年2022年一整年里,全球股债市场一季度出现罕见的同步下跌:富时全球指数下跌5.1%,彭博全球综合债券指数同期则下跌了6%。

股债双杀使得海外投资者无处躲藏,这对传统“60/40投资组合策略”形成巨大挑战:传统上投资者将60%资金分配给股票用于资本增值,将40%资金分配给债券,以降低风险同时提供潜在利息收入。

虽然今年不太可能重演这种令人沮丧的结果,但债券市场异常高的波动正在给这种策略带来挑战,并且预计将继续保持高波动,一些资管机构建议投资者寻求多元化。

实际回报策略投资专家凯瑟琳·多伊尔表示:

“我们热衷于使我们的投资组合中的稳定层多样化,这样我们就不会过度依赖政府债券,近期债券的波动性使60/40投资组合的吸引力降低,鉴于银行业危机挥之不去,以及美国债务上限僵局,未来几个月可能会继续保持高波动性,这种环境中,黄金可能是一个坚实的对冲工具。”

贝莱德的投资组合经理表示:

“在央行可能会将利率提高到足以引发衰退水平的情况下,60/40组合是行不通的,最近几天的数据证实了这种担忧,现在美国通胀加速,而增长放缓,而欧元区的情况看起来类似。”

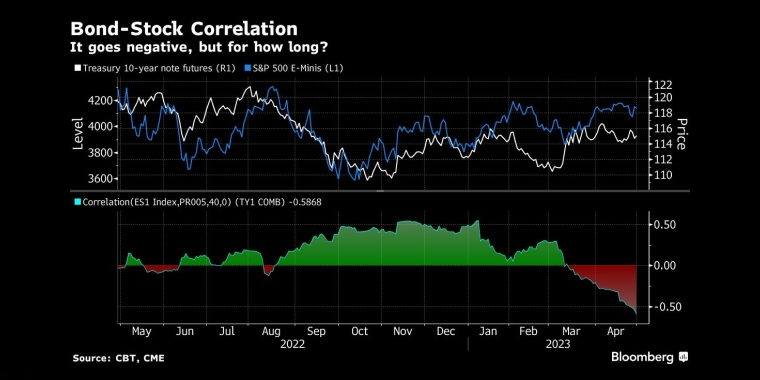

图:债券与股票的相关性仍然为负,但会持续多久不确定 来源:Bloomberg

施罗德资产管理公司的多资产投资组合经理卡罗琳·霍德里尔表示:

“债券波动性在2022年和2023年异常高,因此这可能会对风险平价中的债券权重产生影响,它可能不像以前那么高。”

高盛集团的资产配置策略主管克里斯蒂安·穆勒-格利斯曼警告说,历史上看,在通胀像现在这么高的时期,股票与债券的相关性很少长期保持负面。他说:“我们认为债券的缓冲可能仍然较小且不可靠。我们会考虑在多资产投资组合中寻找替代性风险缓解策略。”

现金类资产大放异彩

随着60/40组合失宠,现金类资产正成为投资者热捧的香饽饽,眼下,在股市的动荡不安中,越来越多的投资者开始践行“现金为王”的避险策略,疯狂囤积现金。

根据美国投资公司协会近日公布的数据,目前货币市场账户中的现金总额已经达到创纪录的4.8万亿美元,仅散户投资者在过去一周就向他们的货币市场基金增投了99亿美元,使得他们在货币市场账户中持有的现金总额达到1.79万亿美元。

这一资金流动趋势凸显出投资者的不安情绪。若美股持续回调,投资者持有现金的意愿可能会进一步增强。

尽管在去年暴跌后,美股今年年初强劲反弹,但截至目前,标普500指数已经回吐年初以来的约一半涨幅。受强于预期的通胀数据拖累,标普500指数此前已经录得连续第三周下跌。