瑞士银行业巨头瑞士信贷(Credit Suisse)在最近轰然倒闭,其实这场灾难酝酿已久。如果你快速查一下该银行近年来的财务报表,不难会发现,它所面临的问题与典型的银行挤兑非常类似。

从2021年到2022年,瑞信的流动资产池下降了50%以上,主要是在2022年10月,随着储户取款,瑞士信贷的流动资产池从2299亿瑞士法郎下降到1185亿瑞士法郎。

然而,尽管时机不对,瑞信的倒闭与硅谷银行的倒闭没有什么直接关系,而是与国际货币体系的收缩有很大关系。

流动性紧缩的美联储

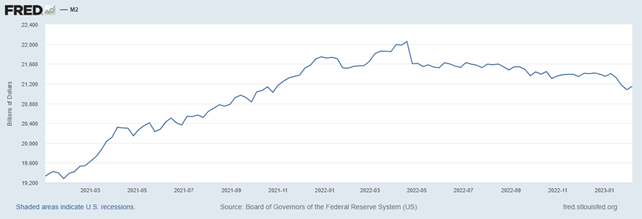

正如去年指出的那样,美联储长期奉行通缩政策。这可能会让人感到意外,因为官方通胀数据仍处于高位,而美联储(Federal Reserve)官员继续(至少直到最近)宣布他们决心降低通胀。然而,如果我们看看货币供应的变化,特别是美联储直接控制的那部分的变化,很明显,相当大的通货紧缩一直在发生。自2022年4月以来,美国M2货币供应量一直在小幅下降,到2023年2月,美国M2货币供应量总共下降了约9000亿美元(图1),但实际收缩幅度要大得多。

图1:美国M2货币供应量,2021年1月- 2023年3月

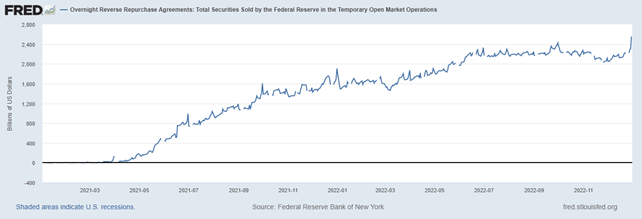

要了解这一点,我们只需要看看美联储的资产负债表,特别是逆回购协议(即美联储出售资产,并承诺在第二天以略高的价格(由回购利率决定)买回来)。正如我去年指出的,通过积累逆回购,美联储实际上是在冲销银行准备金。银行和金融机构将他们的现金转移到美联储的回购中,在那里他们可以获得4.80%的无风险收益。结果,金融体系中的准备金下降,因为回购不作为商业银行体系的准备金余额。逆回购操作在一定程度上吸收了在疫情通胀期间增加到系统中的准备金,但重要的是要注意哪些金融机构可以使用美联储的逆回购操作。

并不是所有的银行都可以与纽约联邦储备银行进行业务往来——除了一级交易商之外,只有被认可的逆回购交易对手方可以与纽约联邦储备银行开展业务。快速浏览一下这些名单就会发现,它们是名副其实的华尔街和国际投资银行名人榜,从老牌的摩根大通(J.P. Morgan)和高盛(Goldman Sachs),到最近著名的贝莱德(Blackrock)和先锋(Vanguard),再到瑞士银行瑞信(Credit Suisse)和瑞银(UBS)。这里尤其令人感兴趣的是国际方面。正是这些国际银行经营的市场由于美联储的通货紧缩而被抽干了美元——最重要的是,这意味着欧洲美元体系。

欧洲美元和美联储

欧洲美元只是来自美国以外的美元存款,因此不受美国监管。

自20世纪60年代以来,它们在国际金融体系中发挥着越来越大的作用。然而,欧洲美元体系并非完全脱离美国银行体系;最重要的是,它并没有脱离美联储。欧洲美元银行,像所有现代银行一样,在部分准备金的基础上运作。

因此,如果储备廉价而充足,它们就会扩张;如果储备变得昂贵和稀缺,它们就会收缩。储备的最终提供者是美联储——要么直接通过相关的国际投资银行,要么间接通过向国际借款人提供信贷的美国银行。因此,尽管美联储扩大逆回购似乎对国内货币供应只产生了迟来的微弱影响,但欧洲美元机构的储备却出现了显著收缩。

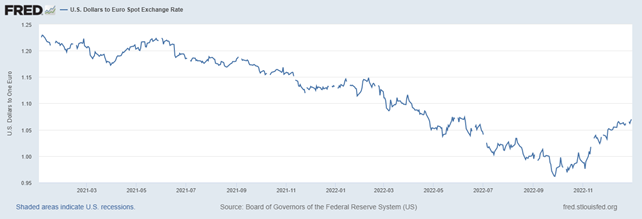

图2:2021年1月- 2023年1月美元兑欧元即期汇率

不幸的是,我们对现有欧洲美元的数量没有直接的了解,但美元在2021年和2022年期间的快速升值表明,欧洲美元供应出现了大幅收缩(图2)。这种收缩也与逆回购的变化相吻合:2022年9月下旬,美元兑欧元持续升值至近96美分,此后迅速贬值,而逆回购在2022年9月30日(周五)达到2.4万亿美元的峰值,此后大幅下跌(图3;值得注意的是,逆回购在季度末会出现季节性峰值,但趋势是明显的)。因此,美联储的收缩实际上早在2022年10月就结束了——在那之后,没有任何收紧的言论与国际美元市场的现实有关。

图3:美联储隔夜逆回购,2021年1月- 2023年1月

救瑞信

美联储政策的变化恰好发生在瑞信感受到资金紧缩的时间,也就是2022年10月,这无疑具有重要意义。

现在,这种政策变化并不一定完全是由美联储推动的,因为信贷收缩会推高市场利率,因此无论如何,从逆回购转向扩张性私人贷款都具有吸引力。随着瑞信的信贷收紧,瑞士银行家将愿意为短期贷款付出高昂代价,为存款外流提供资金,避免流动性不足和破产。然而,这只能解释流动性流动的短期变化。因此,10月份转向宽松货币政策是一种有意的政策变化,目的是支撑欧洲美元市场。

人们可以推测,是什么促使美联储首先抽干欧洲美元体系的资金,然后在第一家银行面临倒闭威胁时又改变了这一决定。事实上,这些人并不知道他们在做什么,这一直是一个可行的选择。但是,那些与中央银行关系密切的银行家和金融家们,他们的财富和权力依赖于与美联储的接触,以及支持更广泛的法定货币体系的特权,他们没有意识到政策变化的影响,这让人难以置信。

根据美国央行自己的解释,提高回购利率(从而吸引更多的逆回购)只是提高国内储备利率、从而防止国内货币供应过度扩张的必要组成部分。由于如果美联储在面对高通胀和疫情时期宽松政策造成的货币过剩时无所作为,就有可能失去所有信誉,美联储主席杰罗姆·鲍威尔(Jerome Powell)和其他利率制定者可能只是感到被迫。然而,一旦他们的主要客户万亿的大户(Cantillionaires)真正感受到压力,美联储很快就改变了策略。

央行救世界?

瑞士信贷(Credit Suisse)仍在被瑞银(UBS)收购的过程中,在其崩溃之后,3月19日,美联储(Federal Reserve)和西方世界的主要央行重新启动了流动性互换额度。这些互换额度曾是重大金融危机后“拯救”国际体系的关键工具,如今也将发挥类似作用:非美国央行将用本币作为抵押品从美联储借入美元。

比如瑞士国家银行(SNB)希望向瑞士银行提供美元流动性。在与美联储的掉期交易中,瑞士央行首先在美联储购买美元存款,以换取瑞士央行以瑞士法郎计价的存款。瑞士央行可以利用这些美元为瑞士金融体系提供流动性。为了结束掉期,瑞士央行将美元存款以瑞士法郎存款的形式卖回给美联储。这笔交易的汇率被冻结了;瑞士国家银行只需为这笔贷款支付少量利息。然而,货币互换也是一种通货膨胀工具:货币被新创造出来用于这些货币互换——毕竟,这是中央银行所能做的一切。

美联储重新启动的第二个重要通胀政策是外国和国际货币管理局(FIMA)回购工具。在这里,各国央行可以用美国国债作为抵押品从美联储借款。虽然媒体的焦点一直在流动性互换额度上,但到目前为止,真正的行动已经在这里:在截至3月22日(周三)的一周内,向外国官方机构提供的回购已从零扩大到600亿美元。到目前为止,这看起来是一种有限的、一次性的流动性支持——未来几周将会显示美联储将向全球美元体系注入多少美元。

听起来,美联储(Federal Reserve)似乎正在进行一项无私的探索,以拯救全球金融体系,而这正是美联储宣称的意图。但这远非利他主义。欧洲美元体系和其他由央行支持的全球金融体系使美联储的真正赞助人受益,这些人被置于作为全球银行家的特权地位。如果欧洲美元体系崩溃,损失最大的将是美联储。毕竟,任何货币都可以充当全球贸易货币;美元的全球使用以及美联储和西方央行支持的欧洲美元体系是没有必要的。然而,美国从全球美元使用中赚取的铸币税为美国的永久性国际收支赤字提供了资金:美元和债务被出口以换取实际商品和服务,而美国人则以折扣价购买外国资产。巴里•埃森格林(Barry Eichengreen)估计,美国对外负债的收益率比其对外投资的收益率低2-3个百分点。

事实上,全球金融体系类似于旧的布雷顿森林体系。布雷顿森林体系导致大量财富从欧洲转移到美国——雅克·鲁夫(Jacques Rueff)称之为对欧洲的掠夺。以美元为基础的现代金融体系给美国经济和美国金融家带来了类似的好处。美国人可以增加消费,美国政府也可以增加支出,因为外国人被迫或被诱导使用美元。美联储(Federal Reserve)现在和永远都只是在为其赞助者的狭隘利益行事。这些利益决定了政策。美联储收紧货币政策可能被视为维持金融体系合法性的必要手段,但去年10月出现严重问题后,美联储迅速转向宽松。尽管发生了这样的变化,但瑞信(Credit Suisse)还是下跌了,而我们现在看到的金融体系的干预力度要大得多,这些都显示出央行权力的局限性。通货膨胀只能暂时扭曲现实,使一些人受益,伤害另一些人,它不能永久地导致普遍繁荣——危机一定会到来。

作者:

Kristoffer Mousten Hansen

Kristoffer Mousten Hansen,米塞斯研究所研究员,莱比锡大学经济政策研究所研究助理。